| NR-Kurier | |||

| Ihre Internetzeitung für den Kreis Neuwied | |||

| Nachricht vom 15.07.2018 | |||

| Region | |||

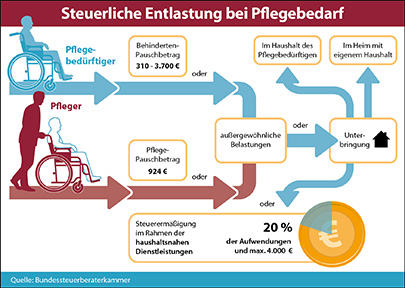

| Steuerliche Entlastung bei Pflegebedarf ist möglich | |||

| Die Gesellschaft wird immer älter. Da rücken Themen wie Pflege und Unterbringung von Angehörigen stärker in den Fokus. Pflege und Betreuung kosten oftmals viel Geld. „Der Fiskus beteiligt sich an diesen Kosten und entlastet sowohl die pflegebedürftigen als auch die pflegenden Personen steuerlich“, erläutert die Steuerberaterkammer Rheinland-Pfalz in einer Pressemitteilung. | |||

Region. Steuererleichterungen für die pflegebedürftige Person: Eigene Pflegekosten fallen grundsätzlich unter die allgemeinen außergewöhnlichen Belastungen, da diese Kosten dem Steuerpflichtigen zwangsläufig entstehen und andere vergleichbare Steuerpflichtige sie nicht zu tragen haben. Für einen zumutbaren Teil der Aufwendungen muss der Steuerpflichtige jedoch selber aufkommen. Um diese Kosten absetzen zu können, muss in der Regel mindestens ein Schweregrad der Pflegebedürftigkeit oder eine erhebliche Einschränkung in der Alltagskompetenz bestehen. Auch die Unterbringung in einem Heim kann als außergewöhnliche Belastung steuerlich geltend gemacht werden. Zieht eine Person krankheitsbedingt in ein Alten- oder Pflegeheim, wird dies vom Fiskus unterstützt. Ausgaben für Versorgung und/oder Unterkunft können dann von der Steuer abgesetzt werden. Aber Achtung: empfangene Leistungen, z. B. aus der Pflegeversicherung, sind im Rahmen der außergewöhnlichen Belastung gegebenenfalls anzurechnen und mindern dann den abzugsfähigen Teil. Region. Steuererleichterungen für die pflegebedürftige Person: Eigene Pflegekosten fallen grundsätzlich unter die allgemeinen außergewöhnlichen Belastungen, da diese Kosten dem Steuerpflichtigen zwangsläufig entstehen und andere vergleichbare Steuerpflichtige sie nicht zu tragen haben. Für einen zumutbaren Teil der Aufwendungen muss der Steuerpflichtige jedoch selber aufkommen. Um diese Kosten absetzen zu können, muss in der Regel mindestens ein Schweregrad der Pflegebedürftigkeit oder eine erhebliche Einschränkung in der Alltagskompetenz bestehen. Auch die Unterbringung in einem Heim kann als außergewöhnliche Belastung steuerlich geltend gemacht werden. Zieht eine Person krankheitsbedingt in ein Alten- oder Pflegeheim, wird dies vom Fiskus unterstützt. Ausgaben für Versorgung und/oder Unterkunft können dann von der Steuer abgesetzt werden. Aber Achtung: empfangene Leistungen, z. B. aus der Pflegeversicherung, sind im Rahmen der außergewöhnlichen Belastung gegebenenfalls anzurechnen und mindern dann den abzugsfähigen Teil. Anstelle des Ansatzes einer außergewöhnlichen Belastung kann der Pflegebedürftige unter bestimmten Voraussetzungen den Behinderten-Pauschbetrag nutzen. Abhängig vom Grad der Behinderung existiert eine Pauschale zwischen 310 und 3.700 Euro. Der Pauschbetrag kann bei Aufwendungen für benötigte Hilfe zu gewöhnlichen und regelmäßig wiederkehrenden Tätigkeiten des täglichen Lebens, der Pflege oder auch für einen erhöhten Wäschebedarf in Anspruch genommen werden. Steuererleichterungen für die pflegende Person: Auch wer Pflegekosten für nahe Angehörige trägt, kann außergewöhnliche Belastungen geltend machen. Bedingung für die Anerkennung durch das Finanzamt ist, dass alle Einzelausgaben nachgewiesen werden können, z. B. für die Inanspruchnahme von Pflegediensten. Wer sich entscheidet, seine Angehörigen selber zu pflegen, kann alternativ zu den außergewöhnlichen Belastungen in seiner Steuererklärung den sogenannten Pflege-Pauschbetrag geltend machen. Dieser beträgt 924 Euro im Jahr. Der Pflege-Pauschbetrag soll für den pflegenden Steuerpflichtigen eine Erleichterung schaffen. Bedingung ist, dass die Pflege unentgeltlich erfolgt und keine Einnahmen aus gesetzlichen oder privaten Pflegeversicherungen fließen. Nimmt ein Angehöriger den Pflege-Pauschbetrag in Anspruch, kann er keine weiteren außergewöhnlichen Belastungen, die ihm durch die Pflege entstehen, geltend machen. Er muss sich also entscheiden, was für ihn günstiger ist: der Pflege-Pauschbetrag oder die außergewöhnlichen Belastungen mit Nachweis der Einzelausgaben. Steuerermäßigung im Rahmen der haushaltsnahen Dienstleistungen Wenn die Betreuung oder die Pflege im Haushalt der zu pflegenden Person erfolgt oder die zu pflegende Person in einem Heim untergebracht ist und dort einen eigenen Haushalt führt, kann für sie anstelle des Ansatzes einer außergewöhnlichen Belastung eine Steuerermäßigung für haushaltsnahe Dienstleistungen in Betracht kommen. Hier können 20 Prozent der Aufwendungen, höchstens aber 4.000 Euro steuerlich geltend gemacht werden. Dabei ist zu beachten, dass es sich bei haushaltsnahen Dienstleistungen um entgeltliche Dienstleistungen handelt. Die Lohnaufwendungen können anteilig von der Steuer abgezogen werden. Das bedeutet, ein pflegender Angehöriger müsste für seine Pflege entlohnt werden, damit der Gepflegte das Geld im Rahmen seiner Steuererklärung geltend machen kann. Fazit: Pflegekosten sind steuerlich anrechenbar. Es lohnt sich, die verschiedenen Optionen der steuerlichen Entlastung zu prüfen. Aufgrund der möglichen Sonderfälle und um die beste Variante zu ermitteln, sollte idealerweise ein Steuerprofi herangezogen werden. Orientierungshilfe bei der Suche nach einem qualifizierten Berater gibt der Steuerberater-Suchdienst auf der Internetseite der Steuerberaterkammer Rheinland-Pfalz unter www.sbk-rlp.de. |

|||

|